Antwort Wie lange geht die Festsetzungsfrist? Weitere Antworten – Wann endet die Festsetzungsfrist

Beginn der Festsetzungsfrist bei Pflichtveranlagung

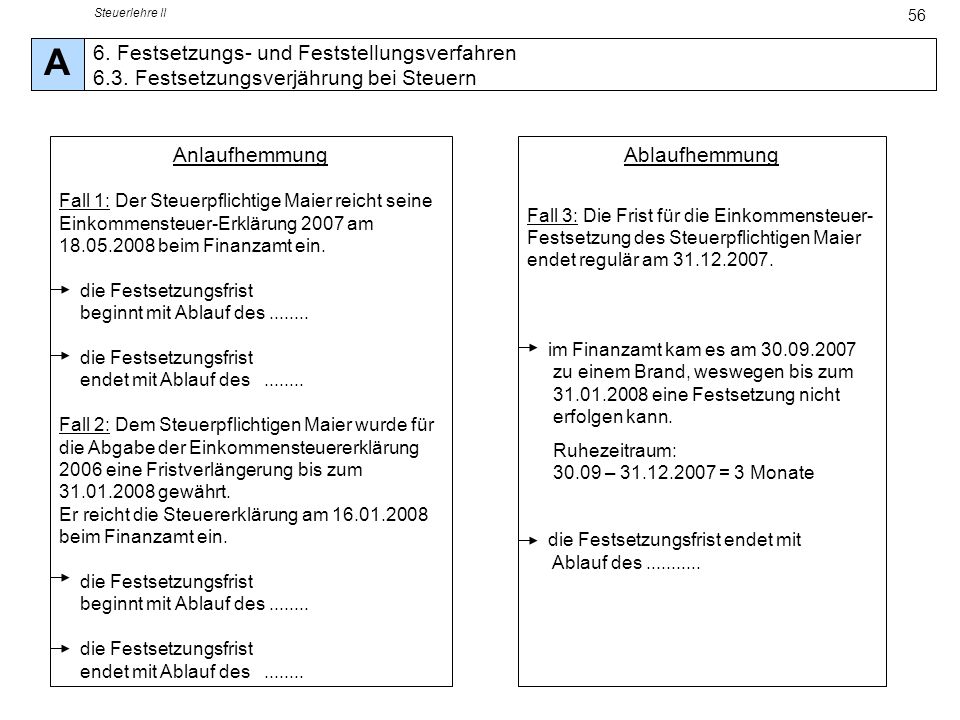

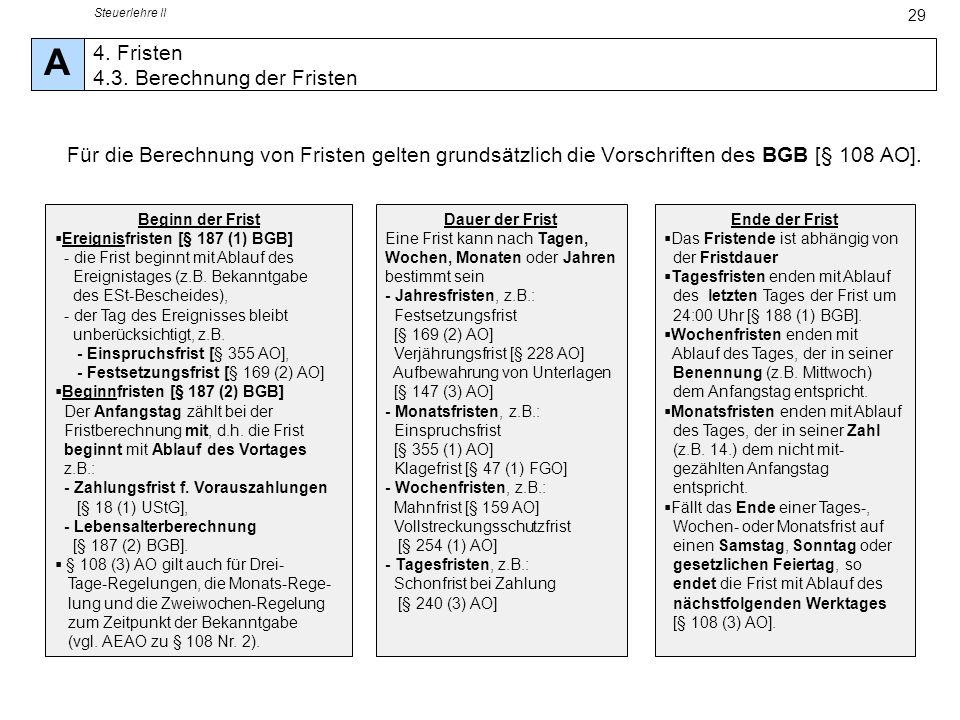

Die Festsetzungsfrist beginnt nach § 170 Abs. 2 AO (Anlaufhemmung) mit Ablauf des Jahres 02 und endet 4 Jahre später mit Ablauf des Jahres 06. Abwandlung 1: S gibt die Erklärung erst im Januar 04 ab.Festsetzungsverjährung bei Einkommensteuer, Gewerbesteuer, und Co. Die Festsetzungsfrist beträgt gem. § 169 Abs. 2 Satz 1 AO für die Besitz- und Verkehrssteuern – also auch beispielsweise für die Einkommensteuer, die Lohnsteuer oder die Gewerbesteuer – 4 Jahre.Verjährungsfristen spielen in vielen Rechtsbereichen eine wichtige Rolle. Die wichtigsten im Steuerrecht sind die Festsetzungs- und Zahlungsverjährung. Bei der Einkommenssteuer hat das Finanzamt vier Jahre Zeit, den Steuerbescheid zu erlassen und gegebenenfalls zu ändern. Danach kann es keine Steuern mehr nachfordern.

Wie wird die Festsetzungsfrist berechnet : Wenn Sie eine Steuererklärung abgeben müssen, beginnt die Festsetzungsfrist erst mit Ablauf des Kalenderjahres, in dem die Steuererklärung beim Finanzamt eingereicht wurde, spätestens jedoch mit Ablauf des dritten Kalenderjahres, das auf das Kalenderjahr folgt, in dem die Steuer entstanden ist.

Wie lange kann Grundsteuer rückwirkend festgesetzt werden

Die Festsetzungsfrist beträgt für die GrSt vier Jahre (§ 169 Abs. 2 Nr. 2 AO), sie wird jedoch auf 10 Jahre erweitert, soweit eine Steuer hinterzogen, und auf fünf Jahre, soweit sie leichtfertig verkürzt worden ist.

Wie lange kann Hundesteuer nachgefordert werden : Die durch Bescheid festgesetzte Hundesteuer unterliegt der Zahlungsverjährung. 104 Die Verjährungsfrist beträgt fünf Jahre (§ 228 Satz 2 AO). Die Zahlungsverjährung beginnt mit Ablauf des Kalenderjahres, in dem der Anspruch erstmals fällig geworden ist (§ 229 Abs. 1 Satz 1 AO).

Beispielfall: Die Einkommensteuer des Jahres 2018 entsteht damit zum 31.12.2018. Bei einer vierjährigen Festsetzungsverjährung wären die Ansprüche aus dem Steuerschuldverhältnis (Nachzahlung wie auch Erstattung) zum 31.12.2022 verjährt. Gem. § 170 Abs.

Rückwirkende Steuererklärung: Wann die Steuer-Verjährung eintritt

| Steuerjahr | Verjährungsfrist für die Steuererklärung | Verjährungsfrist für den Verlustvortrag |

|---|---|---|

| Steuererklärung 2016 | Abgelaufen | 31.12.2023 |

| Steuererklärung 2017 | Abgelaufen | 31.12.2024 |

| Steuererklärung 2018 | 31.12.2022 | 31.12.2025 |

| Steuererklärung 2019 | 31.12.2023 | 31.12.2026 |

Sind Steuerschulden nach 5 Jahren verjährt

Von dem Tag an tickt die Uhr bis zur sogenannten Zahlungsverjährung. Ist die nach fünf Jahren erreicht, sind die Steuerschulden verjährt. Diese Frist der Zahlungsverjährung gilt übrigens auch für die Verjährung von Schulden bei der Grundsteuer. Sie kann also bis zu fünf Jahre rückwirkend eingefordert werden.Die Festsetzungsfrist beträgt vier Jahre nach Ablauf des Jahres, in dem die Steuererklärung beim Finanzamt eingereicht wurde. Beispiel: Sie entdecken im Steuerbescheid 2019 einen Fehler zu Ihren Ungunsten. Die Steuererklärung 2019 haben Sie im Jahr 2020 beim Finanzamt eingereicht.2, 108 Abs. 1 AO, § 188 Abs. 2 BGB). Soweit die Einkommensteuer hinterzogen wurde (50.000 €), endet die Festsetzungsfrist m.A.d. 31.12.21 und soweit sie leichtfertig verkürzt wurde (20.000 €), endet sie m.A.d. 31.12.16 (§§ 169 Abs.

Die Frist für die Abgabe der Grundsteuererklärung ist am 31. Januar 2023 in 15 Bundesländern und in Bayern am 30. April 2023 abgelaufen. Die Finanzämter können nach Ablauf der Frist einen Verspätungszuschlag von mindestens 25 Euro pro Monat festsetzen, müssen das aber nicht zwingend tun.

Was passiert wenn ich die Grundsteuer nicht rechtzeitig abgibt : Wer nicht rechtzeitig abgibt, zahlt jahrelang zu hohe Steuern. Die Schätzung, die das Finanzamt vornimmt, wird dann dem Eigentümer mitgeteilt. Danach hat er nochmal vier Wochen Zeit, um dem Bescheid zu widersprechen und seine Grundsteuererklärung nachzureichen.

Was passiert wenn ich die Hundesteuer nicht zahle : Wenn Sie Ihren Hund gar nicht oder zu spät anmelden, zahlen Sie nachweislich keine Hundesteuer und es gilt als Ordnungswidrigkeit. In diesem Fall kann ein Bußgeld bis zu 10.000 € verhängt werden.

Was passiert wenn ich Hund zu spät angemeldet

Ohne Anmeldung droht Bußgeld

Eine unterlassene Anmeldung eines Hundes stellt eine Ordnungswidrigkeit dar, die von der Stadt Essen geahndet werden kann. Wie bei allen Steuervergehen wird dafür, nach Einzelfallprüfung, ein Bußgeld bis zu 5.000 Euro festgesetzt.

Von dem Tag an tickt die Uhr bis zur sogenannten Zahlungsverjährung. Ist die nach fünf Jahren erreicht, sind die Steuerschulden verjährt. Diese Frist der Zahlungsverjährung gilt übrigens auch für die Verjährung von Schulden bei der Grundsteuer. Sie kann also bis zu fünf Jahre rückwirkend eingefordert werden.Wie lange bleibt ein Vorläufigkeitsvermerk im Steuerbescheid bestehen Eine vorläufige Steuerfestsetzung kann jederzeit für endgültig erklärt werden. Spätestens wenn die Ungewissheit beseitigt ist, ist eine vorläufige Steuerfestsetzung grundsätzlich für endgültig zu erklären.

Kann Finanzamt rückwirkend Steuerbescheid ändern : Darf das Finanzamt den Steuerbescheid später dennoch ändern, wenn es die entsprechenden Daten – nachträglich – von der DRV erhält Antwort: Ja, das darf es. Das Niedersächsische Finanzgericht hat entschieden, dass in einem Fall wie dem oben genannten die Möglichkeit besteht, den Steuerbescheid nach § 175b AO zu ändern.